La bourse pour les débutants

L’investissement en bourse diffère de l’assurance-vie dans le sens où vous détenez en direct des titres d’entreprises, alors que les fonds d’assurance-vie sont des placements indirects engendrant des frais de gestion.

Dernière mise à jour : décembre 2025

Sommaire

- Le PEA (Plan Epargne en Actions), incontournable pour investir en bourse

- Le PEA-PME

- Le PEA Jeunes

- Le Compte-Titres Ordinaire (CTO)

Le PEA (Plan Epargne en Actions), incontournable pour investir en bourse

Une fois que vous avez un Livret A et un LDDS pour votre épargne de précaution, une assurance-vie pour vos investissements long terme, il est alors temps d’ouvrir un PEA. Son principal avantage est sa fiscalité très douce : vous ne paierez que les prélèvements sociaux sur les plus-values. C’est l’enveloppe fiscale la plus avantageuse, si on exclut les livrets réglementés (Livret A ou LDDS par exemple).

En termes de frais, le PEA présente des similarités mais aussi de grandes différences par rapport à l’assurance-vie :

- Pas de frais d’entrée ni de sortie : l’argent est versé dans un compte-espèces. C’est avec cet argent disponible est liquide que vous achetez des actions ou des fonds éligibles au PEA. Et quand vous vendez des actions et des fonds, l’argent récolté retourne dans ce compte-espèces.

- Des frais de courtage : à chaque transaction, vous payez une somme (souvent un pourcentage du montant de l’ordre de bourse, avec un montant fixe minimum) à votre intermédiaire (la banque en ligne ou le courtier).

Bien choisir son PEA

Tout comme pour l’assurance-vie, le choix du PEA est crucial car il va déterminer les différents frais que vous allez payer. Pour choisir la banque et la formule PEA qui vous convient le mieux, il faut déjà déterminer quelle sera votre capacité à investir dans un PEA aussi bien en termes de montant que de fréquence.

En effet, les frais de courtage sont souvent ce qui différencient les meilleures banques en ligne. Et ces dernières ont choisi de cibler plus ou moins les traders actifs ou fortunés. Plus concrètement, il y a des banques qui sont plutôt intéressantes si vous ne faites pas beaucoup d’ordre de bourse et à des montants relativement faibles (comme Fortuneo) et d’autres plus intéressantes si vous achetez et vendez régulièrement (comme BoursoBank) à des montants élevés (comme BforBank).

Comment choisir ses actions ou ses produits financiers dans lesquels investir ?

Tout comme l’assurance-vie, c’est l’étape qui est perçue comme la plus difficile par l’épargnant. Mais vous commencez à avoir l’habitude et vous allez voir que ce n’est pas si compliqué !

Voici un exemple de répartition diversifiée et efficace pour investir dans un PEA :

- Au moins 50 % sur des ETF MSCI World : indice mondial le plus diversifié, qui regroupe plus de 1 600 entreprises

- AMUNDI ETF MSCI WORLD UCITS ETF EURO (CW8) – LU1681043599 – frais de gestion annuels à 0,38 % – dividendes distribués et capitalisés

- ISHARES MSCI WORLD SWAP PEA UCITS ETF (WPEA) – IE0002XZSHO1 – frais de gestion annuels à 0,25 % – dividendes capitalisés

- Environ 20 % sur des ETF S&P 500 : indice large des entreprises américaines, les Etats-Unis restent le principal moteur économique et d’innovation du monde

- AMUNDI ETF PEA S&P 500 UCITS ETF EURO (PE500) – FR0013412285 – frais de gestion annuels à 0,15 % – dividendes capitalisés

- LYXOR PEA S&P 500 UCITS ETF C-EUR (PSP5) – FR0011871128 – frais de gestion annuels à 0,15 % – dividendes capitalisés

- Environ 15 % sur des ETF Nasdaq-100 : indice des valeurs technologiques américaines pour parier sur les entreprises en croissance et sur les technologies futures

- AMUNDI ETF PEA NASDAQ-100 UCITS ETF (PANX) – FR0013412269 – frais de gestion annuels à 0,23 % – dividendes capitalisés

- LYXOR UCITS ETF PEA NASDAQ-100 (PUST) – FR0011871110 – frais de gestion annuels à 0,30 % – dividendes capitalisés

- Environ 15 % sur des ETF d’indices européens pour des frais de gestion très faibles, l’absence de risques de change et pour se diversifier

- AMUNDI ETF PEA MSCI EUROPE (PCEU) – FR0013412038 – frais de gestion annuels à 0,15 % – dividendes capitalisés

- VANGUARD FTSE DEVELOPED EUROPE EX UK UCITS ETF (VERX) – IE00BKX55S42 – frais de gestion annuels à 0,12 % – dividendes distribués

Enfin, il est parfois intéressant d’investir dans les petites et moyennes capitalisations qui sont sous-représentés dans les indices précédents. Néanmoins, les frais de gestion sont plus élevés. Si vous souhaitez le faire, vous pouvez utiliser les trackers suivants :

- AMUNDI ETF EURO STOXX SMALL CAP UCITS ETF (ESM) – FR0010900076 – frais de gestion annuels à 0,30 % – dividendes distribués

- AMUNDI ETF RUSSELL 2000 UCITS ETF EUR (RS2K) – LU1681038672 – frais de gestion annuels à 0,35 % – dividendes capitalisés. Ce tracker permet de suivre l’indice phare des petites capitalisations américaines, le Russell 2000.

- AMUNDI ETF RUSSELL 2000 UCITS ETF USD (RS2U) – LU1681038839 – frais de gestion annuels à 0,35 % – dividendes capitalisés. Ce tracker est identique au précédent sauf qu’il est coté en USD.

- LYXOR ETF MSCI EMU SMALL CAP UCITS ETF (MMS) – LU1598689153 – frais de gestion annuels à 0,40 % – dividendes capitalisés. Ce tracker permet de suivre les petites et moyennes capitalisations de la zone Euro.

- LYXOR ETF CAC MID 60 UCITS ETF (CACM) – FR0011041334 – frais de gestion annuels à 0,50 % – dividendes distribués. Ce tracker permet de suivre la performance des 60 entreprises françaises de taille moyenne, juste après le CAC 40 et le CAC Next 20. En gros, ce sont les 60 plus petites capitalisations parmi les 120 plus grandes capitalisations de la Bourse de Paris.

- BNP PARIBAS EASY MSCI EUROPE SMALL CAPS SRI S-SERIES 5 CAPPED (EESM) – LU1291101555 – frais de gestion annuels à 0,25 % – dividendes capitalisés. Ce tracker permet de suivre l’indice européen MSCI Europe Small Caps ex Controversial Weapons.

Je vous invite à consulter ma liste des meilleurs trackers ou ETF éligibles au PEA pour bien diversifier vos investissements.

Comment passer un ordre de bourse ?

Maintenant que vous savez quoi acheter, il faut passer à l’acte ! Et là aussi, il y a une différence entre l’assurance-vie et le PEA. En effet, dans une assurance-vie, il vous suffit de transférer n’importe quel montant sur un fonds en euros ou un fonds en unité de compte. Vous détenez alors des parts dans un fonds, ce nombre de parts pouvant être une valeur à virgule (exemple : 4,265 parts).

Le fonctionnement est légèrement différent dans un PEA. En effet, vos ordres de bourse vous permettent d’acheter un nombre entier d’actions ou de parts dans un fonds. En effet, ces actions ou ces parts sont dits « cotés en bourse au travers d’un carnet d’ordre ». Comprendre le carnet d’ordre de bourse est la première étape pour se familiariser au fonctionnement du PEA, qui est différent de l’assurance-vie. Dans tout ce qui suit, je vous présenterai une version simplifiée du fonctionnement des ordres de bourse et du carnet d’ordres. Dans la réalité, c’est toujours un peu plus complexe avec beaucoup d’acteurs différents mais il n’est pas nécessaire de connaitre toutes ses subtilités pour un investisseur particulier.

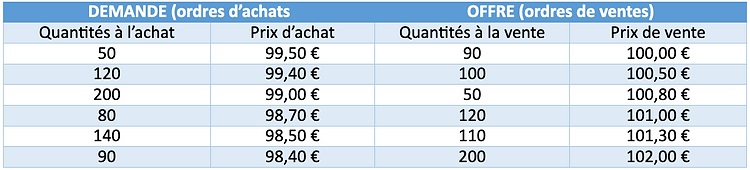

Le carnet d’ordre regroupe l’ensemble des ordres de bourses, qui sont des demandes d’achat ou de vente à un prix pré-défini. Un carnet d’ordre prend la forme suivante (exemple fictif) :

Le carnet d’ordre fictif ci-dessus se lit de la manière suivante :

- Le meilleur prix d’achat est 99,50 €. Il y a 50 titres qui sont demandés à l’achat à ce prix. Si un vendeur souhaite se débarrasser de ses titres à ce prix-là, il trouvera preneur pour 50 titres.

- Le meilleur prix de vente est 100,00. Il y a 90 titres qui sont demandés à la vente à ce prix. Si un acheteur souhaite acquérir ces titres à ce prix-là, il pourra le faire jusqu’à 90 titres.

- Il y a d’autres ordres d’achats à des prix inférieurs à 99,50 €. Comme un vendeur cherche toujours à vendre au plus offrant, les ordres d’achats inférieurs seront traités après.

- De même côté vente, il y a des prix de ventes supérieurs à 100,00 € mais qui sont moins intéressants pour les acheteurs qui cherchent les prix les plus bas.

- Le prix de l’actif est déterminé par le prix de la dernière transaction. Vu que le carnet d’ordre, le prix va certainement osciller entre 99,50 € et 100,00 €.

Ensuite, il faut savoir qu’il existe plusieurs types d’ordre de bourse qui vont alimenter ce carnet d’ordre. Les principaux différents types d’ordres de bourse sont les suivants :

- Ordre à cours limité : cet ordre de bourse précise la quantité et le prix maximum d’achat ou minimum de vente. C’est l’ordre de bourse le plus simple à comprendre : un ordre à cours limité de 50 titres à un prix de 100 € signifie que vous êtes prêt à acheter 50 titres au maximum de 100 €. Vous pouvez donc en acheter à un prix inférieur s’il y a des vendeurs en face qui propose plus bas. Généralement, c’est l’ordre de bourse qui est préconisé pour les débutants pour qu’ils évitent de faire des erreurs.

- Ordre au marché : cet ordre de bourse précise uniquement la quantité à acheter. Avec un ordre au marché, vous êtes prêt à acheter ou vendre à n’importe quel prix, jusqu’à obtenir la quantité souhaitée. C’est un ordre risqué dans le sens où cela peut vous amener à payer très cher ou vendre très bas, si le carnet d’ordre n’est pas bien rempli.

- Ordre à la meilleure limite : cet ordre de bourse précise uniquement la quantité à acheter, il vous permet d’acquérir des titres au prix du meilleur vendeur, ou alors de vendre au prix du meilleur acheteur. Si jamais vous n’avez pas acquis tous les titres à ce prix-là, alors le restant de l’ordre de bourse devient un ordre à cours limité. Par exemple : si vous passez un ordre à la meilleure limite d’achat de 200 titres, et que le meilleur vendeur propose 175 titres à 80 €, alors vous achèterez directement 175 titres à 80 € puis vous aurez un ordre d’achat à cours limité de 25 titres à 80 €. Ce type d’ordre est moins risqué que l’ordre au marché et vous évite d’acheter ou de ventre à des prix trop élevés ou trop bas.

Les autres ordres plus complexes : sans entrer dans les détails, il existe aussi d’autres ordres de bourse qui se déclenchent en fonction de seuils à la hausse ou à la baisse.

Il est important de noter que si le carnet d’ordre est déjà bien rempli (c’est le cas de la plupart des titres cotés qui sont très liquides comme les grandes capitalisations, ou des ETF les plus populaires), peu importe votre ordre de bourse s’il est à cours limité, au marché ou à la meilleure limite, vous achèterez ou vendrez à peu près au même prix.

D’autres produits peuvent paraitre alléchants mais en fait, ils ne sont pas si intéressants que ça, comme par exemple :

- les ETF immobilier : ils sont en fait axés sur des entreprises immobilières. Il est préférable de passer par des SCPI pour toucher directement les loyers.

- les fonds monétaires : leur rentabilité est proche de zéro voire négative.

- les ETF à effet de levier : attention à l’effet beta slipping qui peut impacter significativement les performances, ainsi que leurs frais de gestion.

Quand acheter et vendre ?

Faire de l’investissement progressif avec un étalement dans le temps aussi bien à l’achat qu’à la vente, pour éviter d’acheter au plus haut ou de vendre au plus bas. C’est ce qu’on appelle l’investissement par achats périodiques fixes, ou plus souvent le DCA pour Dollar Cost Averaging.

Remarque : comme les marchés montent sur le long terme, à l’achat et dans une optique très long terme, on peut très bien acheter une grande somme, tout d’un coup. Mais psychologiquement, cela peut être difficile d’avoir le sentiment d’avoir acheté au plus haut pendant plusieurs mois ou années…

Le PEA-PME

Le PEA-PME est un autre plan d’épargne dont le fonctionnement est identique au PEA, excepté sur les points suivants :

- Le plafond des versements de liquidités est de 75 000 €.

- Vous ne pouvez acheter que des titres d’entreprises éligibles au PEA-PME. Depuis la Loi Attractivité de 2024, pour être éligible au PEA-PME, une entreprise doit simplement avoir une capitalisation boursière inférieure à 2 milliards d’euros, ou l’avoir eu au moins une fois durant ses 4 derniers exercices.

Pour simplifier, le PEA-PME, c’est exactement comme le PEA (donc avec tous les avantages fiscaux) sauf qu’on ne peut acheter que des petites et moyennes entreprises (PME et ETI).

Dans un optique d’investissement long terme, comme le PEA permet d’effectuer des retraits partiels après son cinquième anniversaire, il n’y a aucun intérêt à ouvrir un PEA-PME… sauf si vous avez atteint le plafond des versements du PEA (qui est, pour rappel, de 150 000 €).

Dans ce cas, et uniquement dans ce cas, il peut être intéressant d’ouvrir un PEA-PME, sous réserve que vous ayez un PEA rempli et aussi une assurance-vie déjà bien garnie. En effet, les avantages fiscaux procurés par le PEA-PME sont suffisants pour prendre un peu de risques à investir dans des entreprises de taille moyenne.

Le principal inconvénient du PEA-PME est qu’il n’existe plus de fonds ETF ou trackers éligibles afin de faire de l’investissement passif diversifié pour limiter le risque. Le seul ETF était le LYXOR ETF PEAPME UCITS ETF (PEAP) – FR0011770775 dont les frais de gestion s’élèvent à 0,50 % mais ce fonds a été dissous en janvier 2022, sûrement à cause du peu de succès rencontré et des coûts de gestion courante.

Pour diversifier son PEA-PME et limiter les risques, il faut donc investir de manière un peu plus active que dans un PEA où un simple ETF MSCI World qui regroupe les 1 600 plus grandes entreprises, est largement suffisant. De plus, c’est toujours plus risqué d’investir dans des entreprises de taille plus petites car elles ont un risque plus élevé de faillite et ont souvent une structure financière plus fragile.

Voici mes conseils pour obtenir un PEA-PME “relativement diversifié” pour essayer de réduire les risques :

- Acheter au fil de l’eau de manière étalée dans le temps : contrairement au marché, l’action d’une entreprise spécifique ne monte pas toujours sur le long terme !

- Prendre la liste des entreprises éligibles au PEA-PME, et choisir aléatoirement les entreprises ayant d’assez importantes capitalisations (les très petites entreprises sont encore plus risquées).

- Ne pas moyenner à la baisse, mais plutôt vendre quand une action baisse durablement.

- Avoir plus de 10 lignes différentes dans son PEA-PME, voire plutôt 20 pour diversifier au maximum (même si cela reste des petites entreprises françaises…). Mais attention, plus vous aurez de lignes et plus vous aurez à payer des frais de courtage !

- Assurez-vous de ne pas avoir pris que des entreprises dans le même secteur. Parfois, le hasard fait mal les choses surtout sur un petit échantillon !

Dans le cas d’un PEA-PME, je vous conseille de prendre les entreprises avec une assez grande capitalisation boursière car, statistiquement, ce sont les plus solides financièrement donc avec moins le risque de faillite. N’oubliez pas qu’une faillite réduira à néant votre investissement ! L’actionnaire perdra tout et en premier.

Dans tous les cas, gardez en tête qu’un PEA-PME est forcément beaucoup plus risqué et moins diversifié qu’un PEA classique ou qu’une assurance-vie bien investie : en effet, dans un PEA-PME, vous êtes forcément réduit à investir que sur des petites et moyennes capitalisations françaises, donc par définition, ce n’est absolument pas diversifié.

La liste des entreprises éligibles au PEA-PME est disponible sur le lien suivant, liste qui est mise à jour régulièrement par Euronext : https://connect2.euronext.com/en/media/169

Le PEA Jeunes

Pour un même foyer fiscal, il n’est possible que d’ouvrir que deux PEA au maximum (un pour chaque membre du couple). Afin d’ajouter un peu de flexibilité pour les foyers ayant plusieurs enfants, la loi Pacte de 2019 a créé le PEA Jeunes avec les principales caractéristiques suivantes :

- Le PEA Jeunes fonctionnent exactement comme le PEA, mais son plafond des versements est limité à 20 000 €.

- Le PEA Jeunes peut être ouvert pour tout enfant majeur, jusqu’à ses 26 ans, encore rattaché au foyer fiscal.

- A partir de 26 ans ou au moment où l’enfant quitte le foyer fiscal, le PEA Jeunes est converti en PEA classique et conserve son ancienneté.

Si vous en avez les moyens, il est donc très intéressant d’ouvrir un PEA Jeunes si votre enfant atteint sa majorité et s’il est toujours rattaché au foyer fiscal. En effet, cela lui permettra de prendre date et votre enfant pourra alors profiter des avantages fiscaux du PEA le plus tôt possible.

Malheureusement, à ce jour, toutes les banques en ligne ne proposent pas encore le PEA Jeunes. La demande reste très faible.

Le Compte-Titres Ordinaire (CTO)

Le compte-titres ordinaire est l’autre moyen d’investir en bourse pour le particulier. Beaucoup moins contraignant que le PEA, le compte-titres ordinaire (ou CTO) vous permet d’acheter des titres d’entreprises étrangères, des produits financiers dérivés comme des options, certificats, warrants, futures, etc. L’éventail des possibilités dépendra fortement de votre banque ou courtier, sachant qu’il peut y avoir des frais de gestion ou de courtage plus élevés pour certains produits exotiques ou des actions d’entreprises étrangères.

Au sein d’un CTO, vous pouvez même utiliser le Service de Règlement Différé (SRD) qui vous permet d’acheter ou de vendre des titres « à découvert », c’est-à-dire sans posséder la totalité de l’argent nécessaire. Sans entrer dans les détails techniques, cela vous permet d’avoir un effet de levier dans vos investissements : une performance de 10 % sur un titre peut vous faire gagner 50 % avec un effet de levier x5. Attention car cela fonctionne aussi à la baisse… Le SRD vous permet aussi de « vendre à découvert » un titre et donc de gagner de l’argent lors de la baisse d’un titre. Mais là aussi, c’est très dangereux car vous pouvez tout perdre en cas de montée du cours.

Si le CTO s’avère séduisant pour celles et ceux qui aiment jouer en bourse et prendre des risques pour espérer de grosses plus-values, c’est en fait un très mauvais plan pour investir sur le long terme.

En effet, le premier inconvénient rédhibitoire est la fiscalité du CTO : vous serez soumis, par défaut, au Prélèvement Forfaitaire Unique (PFU, appelé aussi flat tax). Ce taux unique d’impôt est aujourd’hui de 30 %. Vous paierez donc 30 % en impôts via la flat tax sur toutes vos plus-values issues du CTO, contrairement à 17,2 % pour le PEA. Cette différence est loin d’être négligeable. Par exemple : 100 € de plus-values brutes vaudra 70 € avec un CTO contre 82,8 € avec un PEA, soit 18 % de plus avec le PEA. Même si le CTO permet d’investir dans beaucoup d’autres produits, selon moi, vous ne trouverez pas de produit qui permettent de compenser à coup sûr cette différence supplémentaire en impôt. Sachez qu’il est aussi possible de retrancher les moins-values sur plusieurs années, mais cela complexifie la gestion de vos déclarations.

Il faudra trouver 18 % de performance supplémentaire dans un CTO pour compenser la fiscalité par rapport au PEA (dans le cas où vous payez la flat tax). Aucun produit éligible au CTO permet d’assurer cette surperformance par rapport aux produits éligibles au PEA.

La fiscalité du CTO n’est intéressante que si vous n’êtes pas soumis à l’impôt sur les revenus. En effet, dans ce cas précis, vous pouvez renoncer au PFU et dans ce cas, vous paierez les prélèvements sociaux (17,2 %) et l’impôt sur les revenus. Si vous n’êtes pas soumis à l’impôt sur les revenus, alors vous serez gagnant par rapport au PFU de 30 %. Vous êtes même gagnant si vous n’êtes soumis qu’à la première tranche marginale d’imposition qui est à 11 % : vous paierez 28,2 % au lieu de 30 % en impôt sur vos plus-values.

Néanmoins, dans tous les cas, le CTO ne fera pas mieux que le PEA en termes de fiscalité. De plus, investir dans des produits spéculatifs est très risqué et n’est pas rentable sur le long terme. Un PEA est largement suffisant pour investir en bourse, notamment avec les ETF ou trackers qui permettent de s’exposer aux bourses mondiales.