Effet beta slippage : le risque majeur des ETF à effet de levier

Les trackers ou ETF à effet de levier permettent de démultiplier les variations de leur indice boursier de référence. Certains peuvent même monter quand l’indice sous-jacent baisse (l’effet de levier est alors dit “négatif”). Mais attention : tous ces ETF à effet de levier présente un effet dit “beta slipping” ou “beta slippage”. Ils finissent par perdre de la valeur plus le temps passe, et de manière inévitable. Ces trackers sont donc à fuir si vous souhaitez préserver votre argent, et ils ne sont intéressants que si vous aimez faire des paris à court terme !

Sommaire

- Le beta slippage, c’est quoi ?

- Exemples de trackers ou ETF à effet de levier

- Démonstration mathématique de l’effet beta slippage (ou beta slipping)

- En conclusion, fuyez les ETF à effet de levier !

Le beta slippage, c’est quoi ?

L’effet beta slippage, aussi appelé beta slipping, est le phénomène qui explique pourquoi les trackers ETF à effet multiplicateur baissent sur le long terme. Ceci est valable pour tous les trackers à effet de levier, et donc aussi pour tous les trackers baissiers (c’est-à-dire les ETF qui montent quand leurs indices sous-jacent baissent).

Exemples de trackers ou ETF à effet de levier

Si vous ne connaissez pas les trackers à effet de levier, voici une liste d’ETF à effet de levier qui sont éligibles au PEA. Mais attention, je vous déconseille fortement d’en prendre sauf si vous aimez jouer au casino (mais dans ce cas, je vous conseille plutôt de jouer à la roulette, vous perdrez de l’argent moins vite !).

En effet, les trackers à effet de levier perdent inévitablement et inéxorablement de la valeur au fil de temps, et malheureusement vous ne pourrez rien y faire car c’est mathématique, comme nous allons le voir plus bas.

| Nom de l’ETF | Code ISIN (ticker) | Indice sous-jacent | Effet de levier | Frais de gestion annuel |

|---|---|---|---|---|

| Amundi CAC 40 Daily (-1x) Inverse UCITS ETF Acc | FR0010591362 (SHC) | CAC 40 | -1 Le tracker augmente quand l’indice baisse et inversement | 0,40 % |

| Amundi CAC 40 Daily (-2x) Inverse UCITS ETF Acc | FR0010411884 (BX4) | CAC 40 | -2 Le tracker augmente de 2x % quand l’indice baisse de x %, et inversement | 0,60 % |

| Amundi ETF Short CAC 40 Daily UCITS ETF | FR0010717124 (C4S) | CAC 40 | -1 | 0,35 % |

| Amundi CAC 40 Daily (2x) Leveraged UCITS ETF Acc | FR0010592014 (LVC) | CAC 40 | 2 Le tracker augmente de 2x % quand l’indice augmente de x %, idem pour les baisses | 0,40 % |

| Amundi ETF Short Euro Stoxx 50 Daily UCITS ETF | FR0010757781 (C5S) | EURO STOXX 50 | -1 | 0,30 % |

Démonstration mathématique de l’effet beta slippage (ou beta slipping)

Il existe différentes explications économiques et financières pour comprendre ce phénomène. Pour faire simple, l’effet de levier a pour but de démultiplier les gains ou les pertes associés à l’indice sous-jacent, c’est-à-dire l’indice de référence. Mais tous les jours, l’ETF doit “aligner” sa valeur sur son indice sous-jacent : ce réajustement quotidien a un coût, et c’est ce qui explique l’effet “beta slipping” ou “beta slippage”.

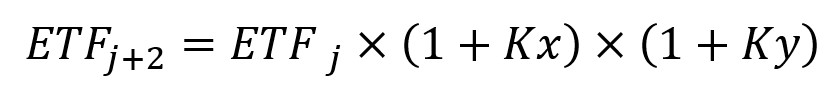

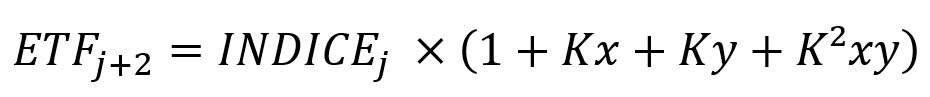

Néanmoins, je trouve que l’explication la plus implacable et claire reste encore sa démonstration mathématique. Pour comprendre cela, prenons la situation simple où un tracker suit son indice de référence pendant 2 jours consécutifs, avec un coefficient multiplicateur K. Ainsi, si l’indice performe de 5 % un jour, alors l’ETF performe de 5K % le même jour, avec potentiellement une valeur négative pour K (cas des trackers baissiers).

On définit alors les notations suivantes :

Avec ces notations, la valeur de l’indice après 2 jours vaut donc :

De même pour l’ETF, après 2 jours, le tracker vaut donc :

Si on prend l’hypothèse que l’ETF valait exactement comme l’indice le jour J, alors on obtient :

En faisant la différence entre l’ETF et l’indice 2 jours après, on obtient alors :

Pour que cette différence soit nulle, nous n’avons qu’une seule solution possible pour le coefficient multiplicateur K de l’ETF :

Mathématiquement et en pratique, il peut aussi arriver que le beta slippage ait un effet positif pour l’investisseur, et donc qu’il produise un gain plus important mais cela n’arrive que si l’indice de référence suit la même tendance (toujours à la hausse ou toujours à la baisse) pendant de nombreux jours consécutifs. Et ce genre de phénomènes est très rare sur les marchés financiers qui sont soumis aux aléas de la volatilité, c’est-à-dire à des successions de hausses et de baisses aléatoires.

En conclusion, sauf si l’indice ne subit aucune variation tous les jours, le tracker à effet de levier ou baissier va sous-performer son indice sur le long terme, et cela sera accentué si la volatilité est importante sur l’indice. Seul un ETF sans effet de levier et non-baissier (donc un tracker qui suit parfaitement son indice) ne subira aucunement cet effet beta slippage.

Pour illustrer concrètement ce phénomène, je vous invite à regarder ci-dessous l’évolution sur 5 ans du tracker short Amundi CAC 40 Daily (-2x) Inverse UCITS ETF Acc (BX4) qui réplique le double de l’opposé des performances journalières du CAC 40. Par exemple, si le CAC 40 baisse de 4 % alors le tracker BX4 augmente de 8 %.

Comme vous pouvez le constater sur ce graphique, la tendance est clairement à la baisse, et hormis durant la crise Covid, l’ETF a toujours eu une performance négative.

Vous perdrez moins vite de l’argent à jouer au casino plutôt que d’acheter et conserver des trackers à effet de levier.

En conclusion, fuyez les ETF à effet de levier !

Que ce soit des ETF pour parier à la baisse sur les indices, ou des ETF à effet de levier : n’en achetez pas, et ne les conservez surtout pas sur plusieurs semaines. L’effet beta slippage leur fera perdre de la valeur quoiqu’il arrive, au fil du temps, sauf si la tendance est toujours la même et dans le bon sens du tracker.

Les ETF baissiers (appelés aussi short) peuvent sembler intéressants pour couvrir son portefeuille mais en réalité, il est préférable de garder ses liquidités non investies si on veut éviter de s’exposer au marché. Même si l’argent qui dort, c’est de l’argent qui meurt, il mourra moins vite que dans un tracker baissier ! A moins que vous ayez la certitude que l’indice va baisser durablement pendant longtemps de manière constante mais ce genre de certitude n’existe jamais en bourse…